Que vérifient les banques pour un prêt immobilier en 2025 ?

L’acquisition d’un bien immobilier, qu’il s’agisse d’une résidence principale, secondaire ou d’un investissement locatif, représente un engagement financier majeur. En 2025, le marché immobilier est marqué par la baisse des taux et par des réglementations plus strictes.

Avant de vous accorder un prêt immobilier, les banques analysent minutieusement votre situation financière et personnelle. Comprendre ces critères est essentiel pour maximiser vos chances d’obtenir le financement souhaité. Cet article détaille les éléments clés que les banques vérifient en 2025 et liste les conseils pratiques que vous devez suivre pour vous constituer un dossier bancaire qualitatif.

Les critères principaux des banques pour un prêt immobilier

Voici les critères principaux que les banques analysent pour accorder ou non un prêt immobilier :

Capacité d'emprunt

La capacité d’emprunt est l’un des critères déterminants pour l’obtention d’un prêt immobilier. Elle évalue le montant que vous pouvez raisonnablement rembourser en fonction de vos revenus et de vos charges.

➤ Calcul du Taux d’Endettement

Le taux d’endettement est un indicateur crucial pour les banques. Il se calcule de la manière suivante :

Taux d’endettement = (Charges fixes / Revenus) × 100 %

- Charges fixes : Ce sont les dépenses récurrentes et constantes, telles que le loyer, les remboursements de prêts, les assurances, etc.

- Revenus : Il s’agit des revenus totaux perçus, incluant les salaires, les revenus locatifs, les prestations sociales, etc.

Le taux d’endettement permet ainsi de mesurer la proportion des revenus consacrée au remboursement des dettes et offre une vue d’ensemble de la capacité d’un individu ou d’une entreprise à gérer ses finances.

Le taux d’endettement ne doit généralement pas dépasser 35%. Des exceptions existent, mais elles sont rares et dépendent de la solidité de votre dossier et de votre relation avec la banque.

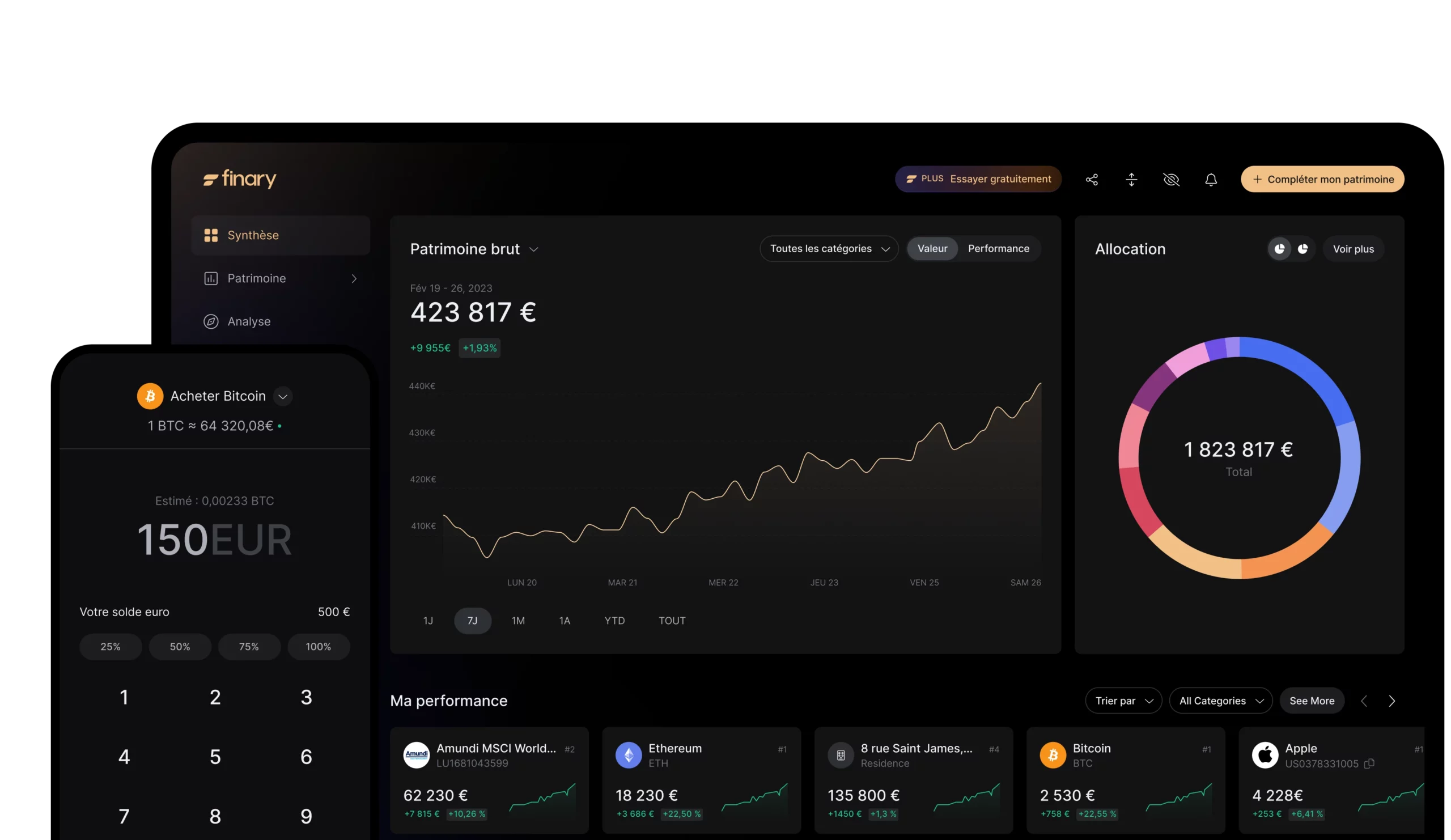

Pour suivre et optimiser votre patrimoine immobilier, découvrez l’outil Finary !

Apport personnel

L’apport personnel représente la somme que vous pouvez investir de vos propres fonds dans l’achat du bien immobilier. En 2025, les banques exigent généralement un apport de 20 à 30% du prix d’achat. Cet apport renforce votre dossier et peut influencer positivement les conditions de prêt, notamment le taux d’intérêt proposé.

➤ Importance de l’apport

- Résidence principale : Apport souvent moindre car absence de revenus locatifs.

- Résidence secondaire : Apport plus élevé requis en raison de l'absence de revenus fonciers.

- Investissement locatif : Apport conséquent pour maximiser l’effet de levier financier et assurer la rentabilité de l’investissement.

Prouver la disponibilité d’un apport personnel est également un gage de confiance et de solvabilité envers le banquier. Cela montre votre capacité à épargner et renforce la crédibilité de votre projet immobilier.

Situation financière

Votre situation financière globale est scrutée pour évaluer votre stabilité et votre capacité à honorer le prêt. Les banques examineront plusieurs aspects :

Un dossier financier solide doit inclure des salaires réguliers, des revenus supplémentaires stables, une épargne conséquente, des placements financiers diversifiés, un endettement maîtrisé et une gestion budgétaire équilibrée.

Situation professionnelle

La stabilité professionnelle est cruciale pour les banques. Elles privilégient les emprunteurs en CDI avec des perspectives d’évolution salariale. Les auto-entrepreneurs ou ceux en CDD doivent démontrer une stabilité et une régularité de revenus sur une longue période pour rassurer les prêteurs.

Situation personnelle

Votre situation personnelle influence également la décision bancaire. Les facteurs pris en compte incluent :

- Âge et état de santé : Impact sur le coût de l’assurance emprunteur.

- Composition familiale : Charges et responsabilités financières (présence d’enfants, soutien familial, etc.).

- Patrimoine personnel : Actifs pouvant servir de garanties supplémentaires.

➤ Assurance Emprunteur

L’assurance emprunteur est souvent obligatoire. Les jeunes actifs en bonne santé paieront moins d’assurance qu’un retraité ou une personne ayant des problèmes de santé. Il est crucial de comparer les offres d’assurance pour obtenir les meilleures conditions.

Qualité du projet immobilier

La qualité du projet immobilier est évaluée pour s’assurer de sa rentabilité et de sa viabilité. Les banques examinent :

- Diagnostics énergétiques (DPE) : Conformité aux normes environnementales et impact sur la valeur du bien.

- Estimation de la rentabilité locative : Potentiel de revenus fonciers.

- Potentiel de valorisation du bien : Possibilité d’augmentation de la valeur à long terme.

Les cocuments à fournir pour demander un crédit Immobilier

Pour constituer votre dossier de prêt, vous devrez fournir divers documents indispensables. Voici les principaux éléments à préparer :

Documents | Description / Exemples |

|---|---|

Pièce d’identité et justificatif de domicile | Carte d'identité, passeport, facture récente de services publics |

Justificatifs de revenus | Fiches de paie, contrats de travail |

Relevés de comptes et justificatifs d’apport | Relevés bancaires des derniers mois, preuves d’épargne ou d’apport personnel |

Tableaux d’amortissement des prêts en cours | Détails des prêts en cours et leurs calendriers de remboursement |

Avis d’imposition récents | Copies des derniers avis d’imposition |

Compromis de vente et diagnostics du bien | Contrat de vente signé, diagnostics immobiliers obligatoires |

Comment optimiser votre dossier de prêt immobilier ?

Un dossier bien préparé augmente vos chances d’obtenir un prêt. Voici quelques astuces pour optimiser votre dossier :

Pour optimiser vos chances d’obtenir un prêt, il est essentiel de commencer par assainir vos finances plusieurs mois avant la demande afin d’assurer des revenus et des dépenses stables. Parallèlement, maintenez une situation professionnelle stable en évitant de changer d’emploi avant d’obtenir le prêt, ce qui rassurera les établissements prêteurs sur votre capacité à rembourser le crédit. Ensuite, préparez une étude de rentabilité pour les investissements locatifs afin de démontrer la viabilité de votre projet et renforcer la confiance des banques. Il est également important de présenter un dossier structuré et complet, facilitant ainsi le travail de la banque et montrant votre sérieux et votre préparation.

Enfin, incluez des garanties supplémentaires telles que des assurances ou des placements financiers pour offrir une sécurité supplémentaire à la banque. En suivant ces étapes de manière cohérente, vous renforcerez la solidité de votre dossier et augmenterez significativement vos chances de succès lors de votre demande de prêt.

Utilisation des technologies modernes

En 2025, les banques utilisent de plus en plus les technologies telles que la blockchain pour sécuriser et vérifier les données des emprunteurs. Intégrer des cryptomonnaies dans votre dossier peut être un avantage, à condition de démontrer leur stabilité et leur intégration dans votre patrimoine.

Les garanties demandées par les banques

Les banques exigent des garanties pour sécuriser le prêt :

- Hypothèque : Saisie du bien en cas de défaut de paiement.

- Cautionnement : Garantie par un organisme de caution (cautions bancaires ou mutuelles).

- Nantissement : Blocage de fonds ou d’actifs financiers comme garantie supplémentaire.

Ces garanties protègent la banque en cas de défaillance de l’emprunteur et permettent souvent d’obtenir de meilleures conditions de prêt.

Raisons de refus d’un prêt immobilier

Plusieurs facteurs peuvent conduire au refus d’un prêt immobilier :

Facteur | Description |

|---|---|

Taux d’endettement trop élevé | Le montant total des dettes représente une part trop importante des revenus de l’emprunteur, augmentant ainsi le risque pour le prêteur. |

Revenus insuffisants ou instables | Les revenus perçus par l’emprunteur sont jugés insuffisants ou irréguliers pour garantir le remboursement du prêt sur la durée prévue. |

Manque d’apport personnel | L’emprunteur ne dispose pas d’un apport initial suffisant, ce qui réduit la marge de sécurité pour le prêteur en cas de défaillance. |

Projet jugé non rentable ou risqué | Le projet immobilier présente des risques élevés ou une rentabilité insuffisante selon l’évaluation de la banque, rendant l’investissement incertain. |

Historique de crédit défavorable | L’emprunteur a un passé de crédit négatif, avec des incidents de paiement ou des défauts antérieurs, ce qui diminue la confiance du prêteur. |

Apport personnel requis pour un crédit immobilier

En 2025, les apports personnels demandés pour un crédit immobilier varient entre 20% et 30% du coût du projet. Même avec négociation, il est très difficile de devoir apporter moins de 10% d’apport personnel. Certaines banques ne considèrent pas les frais de notaire (environ 8% du prix du bien dans l’ancien) dans le coût total du projet, ceux-ci devant être couverts par l’apport personnel de l’acheteur.

Quels seront les taux en 2025 ?

➤ Taux de crédit immobilier

Les taux de crédit immobilier en 2025 sont influencés par plusieurs facteurs économiques tels que les taux directeurs fixés par la Banque de France et les politiques monétaires adoptées par les autorités européennes. Après une période de hausse des taux d'intérêt en 2023, une tendance à la baisse est maintenant observée.

➤ Prévisions pour 2025

Les prévisions pour 2025 indiquent une baisse des taux de crédit immobilier, avec des taux moyens potentiellement autour de 3%. Cette baisse des taux d’intérêt pourrait stimuler le marché et rendre les taux d'emprunt plus attractifs pour les emprunteurs. Cependant, ces prévisions restent sujettes à l’instabilité politique et économique, ainsi qu’aux éventuelles changements de projet de loi affectant le secteur immobilier.

➤ Impact de la politique monétaire

La politique monétaire joue un rôle clé dans l’évolution des taux d'intérêt. En 2025, la Banque de France pourrait continuer à ajuster les taux directeurs pour contrôler l’inflation et stabiliser l’économie. Une baisse des taux directeurs pourrait entraîner une baisse des taux d'intérêt immobiliers, facilitant ainsi l’accès au crédit immobilier.

Comment bénéficier du Prêt à Taux Zéro ?

Découvrez les conditions à respecter pour bénéficier du PTZ en 2025 :

Prêt à Taux Zéro (PTZ)

Le prêt à taux zéro (PTZ) est un dispositif de financement destiné principalement aux primo-accédants. En 2025, les conditions pour bénéficier du PTZ pourraient évoluer avec de nouvelles dispositions dans la loi de finances visant à étendre l’aide à l’achat immobilier. Pour profiter de ce dispositif, il est nécessaire de respecter certaines conditions telles que le plafond de revenus, la localisation du bien et son usage (résidence principale).

Conditions et Avantages

- Primo-accédants peuvent bénéficier d’un financement sans intérêt, réduisant ainsi le coût global de l’achat immobilier.

- Le PTZ peut couvrir une partie significative du prix immobilier, facilitant l’accession à la propriété.

- Il peut être cumulé avec d’autres prêts immobiliers pour optimiser le financement de votre projet.

Comment renégocier son crédit immobilier ?

La renégociation de son crédit immobilier peut être une stratégie efficace pour bénéficier de taux d'emprunt plus avantageux. En cas de baisse des taux, il est possible de renégocier les conditions de votre prêt avec votre banque actuelle ou de faire jouer la concurrence en sollicitant une autre institution financière.

Étapes de la renégociation

Étape | Description |

|---|---|

Analyse du taux actuel | Comparez votre taux d’intérêt actuel avec les taux en 2025 pour déterminer l’impact de la renégociation. |

Préparation du dossier | Constituez un dossier solide avec des justificatifs de revenus, une épargne stable et un historique de remboursement exemplaire. |

Négociation avec la banque | Présentez votre dossier à votre banque et négociez les nouvelles conditions de prêt, telles que la réduction du taux d'intérêt ou la modification de la durée de l’emprunt. |

Comparaison des offres | Consultez plusieurs banques ou faites appel à un courtier pour obtenir les meilleures offres du marché. |

Avantages de la renégociation

- Réduction des mensualités : Baisse des mensualités grâce à un taux d'intérêt plus bas.

- Diminution du Coût Total du Crédit : Réduction du coût total de l’emprunt sur la durée du prêt.

- Amélioration des conditions de prêt : Possibilité de modifier la durée ou d'ajouter des garanties supplémentaires.

Notre avis sur le prêt immobilier

Obtenir un prêt immobilier en 2025 nécessite une préparation rigoureuse et une compréhension approfondie des critères bancaires. En optimisant votre capacité d’emprunt, en constituant un apport solide, et en préparant un dossier complet, vous augmentez significativement vos chances de succès.

Cependant, il est essentiel de peser les avantages et inconvénients de chaque projet et de rester informé des évolutions du marché immobilier et des prévisions économiques.

Les banques considèrent-elles les investissements en cryptomonnaies dans l’évaluation du prêt ?

Oui, en 2025, certaines banques acceptent les cryptomonnaies comme une partie de votre patrimoine lors de l’évaluation d’un prêt immobilier. Toutefois, elles prennent en compte la volatilité de ces actifs. Pour les intégrer dans votre dossier, vous devrez fournir des relevés détaillés montrant la valeur actuelle et la stabilité de vos investissements en cryptomonnaies. Une diversification de vos actifs numériques peut également renforcer votre dossier, en démontrant une gestion prudente de vos investissements.

Comment les changements législatifs de 2025 impactent-ils les prêts immobiliers ?

Les évolutions législatives en 2025 peuvent influencer les critères d’obtention des prêts immobiliers, notamment en ajustant les seuils de taux d’endettement ou en renforçant les normes environnementales pour les biens immobiliers. Par exemple, des réglementations plus strictes sur la performance énergétique des logements peuvent être exigées, impactant ainsi l’éligibilité aux prêts verts. De plus, des modifications fiscales peuvent affecter la rentabilité des investissements immobiliers, influençant les décisions des banques lors de l’évaluation des dossiers.

Les banques utilisent-elles des données alternatives pour évaluer la solvabilité ?

Oui, en 2025, les banques intègrent de plus en plus des données alternatives dans l’évaluation de la solvabilité des emprunteurs. Cela inclut l’analyse des habitudes de paiement en ligne et même l’activité sur les réseaux sociaux professionnels. Ces informations permettent aux banques d’obtenir une image plus complète de votre gestion financière et de votre stabilité personnelle, surtout pour les emprunteurs sans historique.