SCPI 2025 : Les règles d'or qui protégeront votre investissement de la prochaine crise

La chute historique de 19,8% des parts de La Française REM secoue le marché des SCPI. Découvrez les signaux d'alerte pour protéger votre investissement.

Alexia Jacquard

La dévaluation brutale de 19,8% des parts chez La Française REM secoue violemment le marché des SCPI. Un coup de tonnerre qui pourrait n'être que le début d'une vague de corrections dans le secteur. Alors que les experts s'inquiètent, découvrez les signaux d'alerte qui vous permettront d'identifier les SCPI à risque et de protéger votre investissement avant la prochaine secousse. Ne laissez pas votre épargne s'évaporer : maîtrisez les critères clés qui font la différence entre les SCPI solides et celles qui menacent de s'effondrer.

Résumé :

Une dégringolade historique jusqu'à 19,8% chez un leader des SCPI

Plus des deux tiers des SCPI préservent leur valorisation en 2024

Le taux d’occupation moyen s’élève à 93%

Plus d'un tiers des véhicules bonifient leurs dividendes

Les demandes de retrait plafonnent à 2,64% de la capitalisation

Le secteur des SCPI affronte des turbulences inédites en ce début 2025. Les secousses déclenchées par La Française REM, marquées par des baisses de prix spectaculaires sur quatre de ses véhicules, pulvérisent les certitudes d'hier. Ces événements renvoie au premier plan la nécessité d'aiguiser son regard sur les indicateurs de performance. La multiplication des alertes sur le marché immobilier tertiaire ravive les inquiétudes des investisseurs, contraints dorénavant de renforcer leur vigilance.

Les transformations du marché immobilier tertiaire, conjuguées aux tensions inflationnistes, sculptent un nouveau paysage des SCPI. Tandis que certaines sociétés rayonnent par leur solidité, d'autres chancellent sous le poids des perturbations économiques. L'époque exige désormais une dissection minutieuse des fondamentaux distinguant les pépites des investissements hasardeux. Les récentes secousses du marché ont démontré que même les acteurs historiques ne sont pas à l'abri des corrections brutales, bouleversant ainsi les repères traditionnels des investisseurs.

SCPI : La grande redistribution des cartes s'accélère

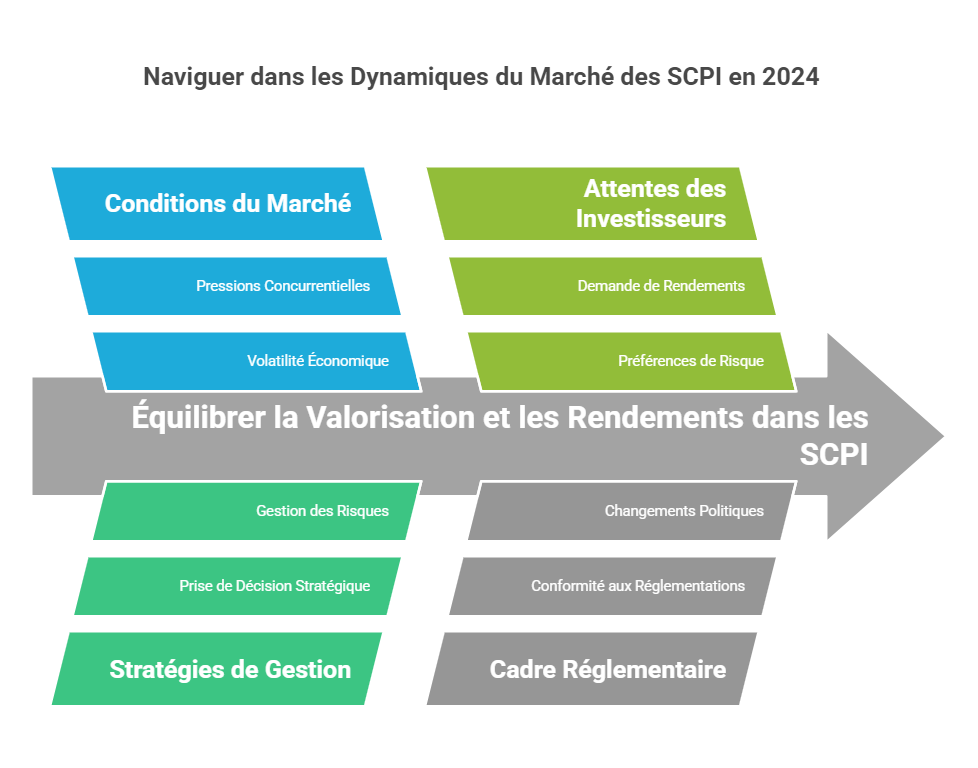

Les statistiques de 2024 esquissent un portrait nuancé du marché des SCPI. Les chiffres éclaircissent la situation : 68% des sociétés conservent leur prix, pendant que 38% parviennent à augmenter leurs dividendes. Cette apparente quiétude dissimule des courants profonds qui métamorphosent le marché des SCPI. Les gestionnaires doivent jongler entre préservation de la valorisation et maintien des rendements, dans un contexte où la moindre erreur stratégique peut coûter cher. La résilience affichée par certaines SCPI masque en réalité un travail acharné d'adaptation aux nouvelles réalités du marché.

Les nouvelles règles économiques bouleversent les équilibres établis. La flambée des taux d'intérêt, associée à la métamorphose des habitudes professionnelles, pousse les gestionnaires à réinventer leurs stratégies. Les SCPI qui excellent aujourd'hui ont décrypté ces mutations en accommodant leur patrimoine aux exigences contemporaines du marché. L'obsolescence accélérée de certains actifs immobiliers, particulièrement dans le secteur des bureaux traditionnels, contraint les sociétés de gestion à repenser intégralement leur approche d'investissement. Cette transformation profonde du marché exige une capacité d'anticipation accrue et une réactivité sans faille dans l'exécution des tactiques d'acquisition et de cession.

La diversication : La stratégie gagnante qui protège votre capital

Les secousses actuelles du marché des bureaux résonnent tel un avertissement assourdissant. Les SCPI mono-sectorielles encaissent les contrecoups du télétravail généralisé et de l'essor des préoccupations environnementales. À l'opposé, les véhicules ayant orchestré une diversification de leur patrimoine récoltent les bénéfices de leur clairvoyance. La multiplication des crises sectorielles souligne l'importance d'une allocation diversifiée, seule capable d'absorber les chocs qui frappent le marché immobilier. Les gestionnaires les plus avisés ont anticipé cette évolution en construisant des portefeuilles équilibrés, capables de résister aux vents contraires qui balaient régulièrement certains tronçons du marché.

L'intégration de multiples classes d'actifs forge un bouclier robuste face à la hausse des taux. Les SCPI mêlant commerces, logistique, santé et hôtellerie démontrent une résilience importante. Cette répartition stratégique des investissements consolide non seulement les revenus mais débusque aussi les opportunités naissantes dans chaque segment. L’apparition de nouvelles typologies d'actifs, comme les résidences services ou les data centers, offre des perspectives de diversification supplémentaires aux gestionnaires les plus audacieux. La capacité à identifier et à saisir ces opportunités émergentes distingue les SCPI performantes de celles qui stagnent dans des schémas d'investissement traditionnels.

Surcote et endettement : Les deux indicateurs qui prédisent les chutes

La surcote se distingue comme une boussole révélatrice de la santé financière d'une SCPI. L'écart entre le prix de la part et la valeur intrinsèque du patrimoine ne doit pas franchir la barre des 10% selon les normes réglementaires. Les véhicules affichant des surcotes excessives s'exposent à des ajustements brutaux, comme l'illustrent les récentes turbulences du marché. L'analyse approfondie de cet indicateur technique dévoile souvent les premiers signaux d'alerte d'une correction imminente, offrant aux investisseurs avertis l'opportunité d'anticiper les mouvements de marché.

Le niveau d'endettement émerge comme un second repère capital dans l'évaluation d'une SCPI. Un ratio contenu sous les 15% témoigne d'une gestion avisée et préserve l'agilité opérationnelle. Cette souplesse financière s'avère déterminante dans un environnement où les opportunités d'acquisition exigent une réactivité immédiate. La maîtrise de l'effet de levier, particulièrement critique en période de hausse des taux, différencie les sociétés de gestion capables de saisir les occasions sans compromettre leur stabilité financière de celles qui s'exposent à des risques importants.

TOF : L'indicateur secret qui révèle les SCPI solides

Le Taux d'Occupation Financier (TOF) reflète l'efficacité opérationnelle d'une SCPI. Un franchissement à la baisse du seuil de 90% déclenche une alerte immédiate. La moyenne sectorielle atteint 93%, établissant une référence que les gestionnaires chevronnés dépassent grâce au pilotage méticuleux de leur patrimoine. Cet indicateur permet de connaître les surfaces louées face aux surfaces disponibles, mais non louées. Un TOF qui s'érode progressivement trahit souvent des faiblesses structurelles plus profondes.

La composition du portefeuille locatif conditionne la pérennité des revenus. Les SCPI privilégiant un éventail diversifié de locataires premium minimisent leur exposition aux risques. L'examen détaillé de la robustesse financière des occupants, associé à l'échelonnement stratégique des baux, permet d’anticiper les potentielles défaillances. Les gestionnaires aguerris orchestrent un subtil équilibre entre grands groupes et PME dynamiques, entre engagements longs et baux plus courts, tissant ainsi un filet de sécurité face aux turbulences économiques.

Liquidité des SCPI : Les pièges cachés enfin exposés

Les volumes de parts en attente de cession constituent le pouls de la confiance des investisseurs. La moyenne actuelle de 2,64%, cache des écarts significatifs, car certaines SCPI frôlent les 10% de demandes de sortie. Cette réalité exige de se tenir informé et de surveiller l’évolution du marché, surtout pour les investisseurs projetant une sortie à moyen terme. Les phases de crispation sur la liquidité dévoilent des fragilités latentes dans la stratégie d'investissement ou la qualité des actifs détenus

Les dispositifs de liquidité se déclinent différemment selon les sociétés de gestion. Les SCPI les plus solides déploient des mécanismes sophistiqués pour dynamiser le marché secondaire. L'aptitude à satisfaire les demandes de retrait rapidement souligne une orchestration maîtrisée entre collecte et investissements. Les pratiques d'excellence englobent le développement de réserves de trésorerie conséquentes et le maintien d'une portion stratégique d'actifs négociables, sans compromettre la performance globale du portefeuille.

L'année 2025 marque un tournant historique pour l'investissement en SCPI, la correction brutale de La Française REM sonnant comme un avertissement pour l'ensemble du secteur. Face aux mutations profondes du marché immobilier, les véhicules qui excelleront vont combiner diversification avisée, excellence locative et maîtrise de l'endettement. Les investisseurs devront désormais scruter attentivement les indicateurs clés d'une SCPI avant de s'engager : composition du patrimoine, qualité des locataires, niveau d'endettement et mécanismes de liquidité. La sélectivité s'impose comme le maître-mot des investisseurs qui souhaitent préserver et faire fructifier leur patrimoine sur le long terme, loin des mirages des rendements faciles d'hier. Dans un marché en pleine transformation, seuls les véhicules les mieux armés sauront naviguer entre les écueils et offrir une performance durable à leurs associés.