Plan d'Épargne Retraite (PER) en 2025 : fonctionnement, avantages fiscaux et stratégies d'investissement

Optimisez votre retraite en 2024 avec le Plan d’Épargne Retraite (PER) : avantages fiscaux, fonctionnement, stratégies d’investissement.

Léa Walhin

Découvrez comment optimiser votre préparation à la retraite avec le Plan d'Épargne Retraite (PER) en 2024 !

Avec l'allongement de la durée de vie et les incertitudes économiques, préparer sa retraite devient une priorité incontournable. Le Plan d'Épargne Retraite (PER) s'impose comme une solution flexible et avantageuse pour constituer un complément de revenus à la retraite.

En 2025, le PER a évolué pour répondre aux nouvelles attentes des épargnants, offrant davantage de flexibilité, de nouvelles options d'investissement et des avantages fiscaux améliorés. Cet article vous guide à travers le fonctionnement du PER, ses avantages fiscaux, les différentes options d'investissement, et bien plus encore pour vous aider à prendre des décisions éclairées en matière d'épargne retraite en 2025.

Qu’est-ce que le Plan d’Épargne Retraite (PER) ?

Le Plan d’Épargne Retraite (PER) est un dispositif d’épargne à long terme conçu pour constituer un complément de revenus lors de la retraite. Introduit par la loi PACTE en 2019, le PER vise à simplifier et harmoniser les différents produits d’épargne retraite existants en France. Il offre une grande flexibilité dans la gestion des fonds et des avantages fiscaux attractifs, ce qui en fait une option privilégiée pour de nombreux épargnants.

Types de PER

Le PER se décline en trois formes principales, chacune adaptée à des profils et des besoins spécifiques :

Critères | PER Individuel (PERIN) | PER Collectif (PERCOL) | PER Entreprise Obligatoire ou Catégoriel (PERCAT) |

Description | Successeur du Plan d’Épargne Retraite Populaire (PERP) et du contrat Madelin. | Successeur du Plan d’Épargne pour la Retraite Collectif (PERCO). | Remplace le contrat Article 83. |

Type de PER | Individuel | Collectif | Obligatoire / Catégoriel |

Accessibilité / Destinataires / Obligation | Accessible à tous les individus, indépendamment de leur statut professionnel. | Destiné aux salariés d'une entreprise. | Obligatoire pour certains salariés, souvent basé sur des critères de rémunération ou de catégorie professionnelle. |

Conditions d’Adhésion | Libre adhésion par tout particulier souhaitant épargner pour sa retraite. | Mise en place par l’employeur pour l’ensemble des salariés ou pour des catégories spécifiques de salariés. | Mise en place obligatoire par l’employeur pour les salariés répondant aux critères définis (rémunération, catégorie professionnelle, etc.). |

Versements | Flexibles : possibilité de choisir le montant et la fréquence des versements selon les capacités financières de l’épargnant. | Versements effectués par les salariés et possibilité d’abondement de l’employeur. | Versements principalement effectués par l’employeur, mais peuvent inclure des versements obligatoires des salariés selon les critères définis. |

Options de Sortie | En capital ou en rente viagère à la retraite. Possibilité de transférer des anciens PERP ou contrats Madelin vers le PERIN. | En capital ou en rente viagère à la retraite. Portabilité en cas de changement d’employeur. | En capital ou en rente viagère à la retraite. |

Offre Goodvest : Jusqu’à 500 € de frais de gestion offerts pour l’ouverture d’un PER

Profitez de cette offre en 3 étapes simples :

Rendez-vous sur Goodvest.

Choisissez l’abonnement qui vous convient.

Inscrivez-vous et bénéficiez jusqu’à 500 € de frais de gestion offerts !

Évolution du PER en 2025

En 2025, le PER a intégré de nouvelles fonctionnalités pour s'adapter aux besoins actuels des épargnants. Parmi les nouveautés :

Options de gestion pilotée : Permettant une gestion automatisée en fonction de l'âge et du profil de risque de l'épargnant.

Intégration des fonds ESG (Environnement, Social, Gouvernance) : Répondant à la demande croissante pour des investissements responsables.

Simplification des démarches administratives : Grâce à une digitalisation accrue des services, facilitant l'ouverture et la gestion des PER en ligne.

Pourquoi choisir un PER en 2025 ?

Le PER présente de nombreux avantages qui en font une option attractive pour préparer sa retraite. En 2025, ces avantages ont été renforcés par des ajustements législatifs et des innovations produits.

Avantages fiscaux

Le PER permet de déduire les versements de vos revenus imposables, ce qui peut réduire significativement votre impôt sur le revenu. En 2025, les plafonds de déduction ont été ajustés, offrant encore plus de flexibilité :

Salariés : Jusqu'à 10 % des revenus professionnels, avec un plafond maximal ajusté à 35 000 €.

Indépendants : 10 % des bénéfices imposables + 15 % pour les revenus supérieurs, avec un plafond global révisé à 35 000 €.

Avocats et professions libérales : Des règles spécifiques permettant une déduction adaptée à la nature des revenus.

Ces ajustements visent à encourager davantage d’épargnants à investir dans un PER, en offrant des incitations fiscales attractives.

Flexibilité des sorties d’argent

À la retraite, le PER offre plusieurs options de sortie, permettant de personnaliser la manière dont vous souhaitez percevoir vos fonds :

Rente viagère : Fournit un revenu régulier à vie, garantissant une sécurité financière permanente.

Capital : Permet de recevoir un capital unique, offrant une flexibilité pour financer des projets spécifiques ou améliorer son cadre de vie.

Mixte : Combinaison des deux options précédentes, équilibrant sécurité et flexibilité.

Stratégies d’investissement avec le PER

Investir dans un PER nécessite une stratégie bien définie pour optimiser les rendements et minimiser les risques. En 2025, plusieurs nouvelles approches et outils sont disponibles pour les épargnants.

Allocation d’actifs

La performance de votre PER dépend largement de l'allocation de vos actifs. Voici les principales options :

Type d’Actif | Description | Rendement | Risque |

|---|---|---|---|

Fonds en Euros | Sécurisés avec un rendement modeste. En 2024, les fonds en euros ont maintenu des rendements stables autour de 2-3%, offrant une sécurité appréciable. | 2-3% | Faible |

Unité de Compte (UC) | Investissement en actions, obligations ou autres actifs, offrant un potentiel de rendement plus élevé avec un risque accru. Inclut des secteurs innovants comme la technologie verte ou les énergies renouvelables. | Variable, potentiellement élevé | Élevé |

Fonds Thématiques | Investissements ciblés sur des thématiques spécifiques telles que la transition énergétique, l’innovation technologique ou le développement durable. | Variable selon la thématique | Variable, souvent moyen à élevé |

Fonds ESG | Investissements responsables intégrant des critères Environnement, Social et Gouvernance dans la sélection d’actifs, répondant à une demande croissante pour des placements éthiques. | Variable, souvent aligné avec les marchés | Variable, souvent moyen |

Diversification

Investir dans une variété de classes d'actifs permet de réduire les risques et d’optimiser les rendements. En 2025, les PER offrent une gamme élargie d'options d'investissement, incluant :

Immobilier : Via des SCPI (Sociétés Civiles de Placement Immobilier), permettant une diversification supplémentaire.

Marchés internationaux : Accès à des marchés émergents offrant des opportunités de croissance plus élevées.

Cryptomonnaies : Certaines plateformes PER commencent à offrir des options d’investissement en cryptomonnaies, bien que cela reste un segment à haut risque.

Gestion active vs passive

Deux grandes approches de gestion sont disponibles pour les PER :

Gestion Active : Un gestionnaire sélectionne activement les actifs pour surpasser le marché. Cette approche peut potentiellement offrir de meilleurs rendements, mais elle implique souvent des frais plus élevés.

Gestion Passive : Suivi d’un indice de référence, généralement avec des frais réduits. Cette stratégie est idéale pour les épargnants recherchant une approche plus simple et moins coûteuse.

Stratégies innovantes en 2025

En 2025, les robo-advisors gagnent en popularité en utilisant des algorithmes sophistiqués pour gérer automatiquement les investissements en fonction du profil de chaque épargnant. Parallèlement, la thématisation avancée permet d’investir dans des secteurs émergents tels que l’intelligence artificielle, la biotechnologie ou les technologies vertes, offrant ainsi de nouvelles opportunités de croissance.

De plus, l’investissement socialement responsable (ISR) continue de se développer en privilégiant les entreprises aux pratiques durables et éthiques, renforçant ainsi l’impact positif de vos placements.

Exemple d'Allocation d’Actifs pour un PER en 2025

Figure 1 : Exemple d'allocation d'actifs pour un PER en 2025

Classe d'Actifs | Pourcentage |

|---|---|

Fonds en Euros | 40% |

Unités de Compte (UC) | 30% |

Fonds Thématiques | 20% |

Immobilier via SCPI | 5% |

Cryptomonnaies (optionnel) | 5% |

Comparaison avec les produits concurrentiels

Pour rester compétitif, il est essentiel de comparer le PER avec d’autres produits d’épargne retraite disponibles sur le marché. Voici un aperçu comparatif des principaux produits :

Produit | Avantages principaux | Inconvénients |

|---|---|---|

PER | Flexibilité, avantages fiscaux, diversité d’investissements | Complexité de gestion |

Assurance Vie | Souplesse des retraits, fiscalité avantageuse après 8 ans | Moins orientée spécifiquement pour la retraite |

Plan Épargne Temps | Liquidité élevée, utilisation flexible des fonds | Moins d’avantages fiscaux |

Compte-Titres | Grande liberté d’investissement | Pas de déduction fiscale |

Figure 2 : Comparaison des principaux produits d’épargne retraite en 2025

Analyse Comparée

Flexibilité : Le PER se distingue par sa grande flexibilité en matière de gestion des fonds et de choix des options de sortie. L'assurance vie offre également une certaine souplesse, mais elle n'est pas spécifiquement orientée vers la retraite.

Avantages Fiscaux : Le PER permet une déduction immédiate des versements, ce qui n'est pas le cas pour le compte-titres ou le plan épargne temps. L'assurance vie propose une fiscalité avantageuse après 8 ans, mais les déductions ne sont pas immédiates.

Diversité d’Investissements : Le PER offre une large gamme d'options d'investissement, y compris des fonds thématiques et ESG, surpassant ainsi certains produits comme le plan épargne temps qui offre moins de choix.

Complexité de Gestion : Le PER peut être plus complexe à gérer que d'autres produits, nécessitant une bonne compréhension des options d’investissement et des stratégies fiscales.

Actualités et tendances 2025

En 2025, plusieurs évolutions marquent le paysage de l’épargne retraite, influençant les choix et les stratégies des épargnants.

➤ Augmentation des plafonds de déduction

Pour encourager davantage d’épargnants à souscrire un PER, les plafonds de déduction ont été augmentés. Cette mesure vise à rendre le PER plus attractif, notamment pour les hauts revenus et les indépendants, en leur permettant de déduire une plus grande partie de leurs versements de leur revenu imposable.

➤ Introduction de nouveaux fonds responsables

Répondant à la demande croissante pour des investissements durables, de nouveaux fonds responsables ont été introduits. Ces fonds intègrent des critères environnementaux, sociaux et de gouvernance (ESG), permettant aux épargnants de soutenir des entreprises engagées dans des pratiques durables tout en bénéficiant de rendements potentiels attractifs.

➤ Digitalisation plus importante

La digitalisation des services d’épargne retraite s'est intensifiée en 2025. Les plateformes en ligne offrent désormais une gestion simplifiée, des outils d’analyse avancés et une accessibilité accrue. Cette tendance facilite l’ouverture et la gestion des PER, particulièrement pour les jeunes épargnants et les nouvelles générations.

➤ Innovations en matière de gestion

Les innovations technologiques, telles que l'intelligence artificielle et les robo-advisors, ont amélioré la gestion des PER. Ces outils permettent une allocation automatisée et optimisée des actifs en fonction des profils de risque et des objectifs de chaque épargnant, rendant la gestion des PER plus efficace et personnalisée.

➤ Adaptation aux nouvelles réglementations

Les régulations en matière d’épargne retraite continuent d’évoluer pour s’adapter aux réalités économiques et sociales. En 2024, des ajustements législatifs ont été apportés pour renforcer la sécurité des épargnants et garantir la pérennité des dispositifs d’épargne retraite comme le PER.

Comment Alimenter Votre PER ?

Alimenter son PER de manière optimale est essentiel pour maximiser les rendements et atteindre ses objectifs de retraite. Plusieurs options sont disponibles, chacune présentant des avantages spécifiques.

Versements réguliers vs versements libres

Versements Réguliers : Automatisent votre épargne et assurent une discipline financière. Ils permettent de lisser les investissements dans le temps, réduisant ainsi le risque lié aux fluctuations du marché.

Versements Libres : Offrent une flexibilité pour investir selon vos capacités financières à différents moments. Idéal pour les périodes où vous disposez de liquidités supplémentaires, comme des primes ou des héritages.

Utilisation des surplus ou des plus-Values

En 2025, certaines plateformes PER permettent désormais de réinvestir automatiquement les plus-values ou les surplus de revenus, optimisant ainsi la croissance de votre capital sans effort supplémentaire de votre part.

Tableau des options de versement

Type de Versement | Avantages | Limites |

Régulier | Discipline, régularité | Moins de flexibilité |

Libre | Flexibilité, adaptation aux revenus | Risque de sous-épargne |

Abondement | Augmentation du capital grâce à l’employeur | Dépend de la politique de l’employeur |

Stratégies d’alimentation en 2025

Maximiser les abondements : Prioriser les versements permettant de bénéficier pleinement des abondements de l’employeur.

Échelonner les versements : Adapter les versements en fonction des cycles de revenus, par exemple augmenter les contributions lors des années de bonus.

Réinvestir les dividendes : Réinvestir les dividendes générés par les investissements pour bénéficier de l’effet de capitalisation.

Les frais associés au PER

Comprendre et optimiser les frais associés au PER est crucial pour maximiser vos rendements. En 2025, plusieurs types de frais doivent être pris en compte.

Types de Frais

Frais d’adhésion : Frais initiaux à la souscription du PER. Ces frais varient selon les prestataires et peuvent parfois être négociés.

Frais de gestion : Coûts liés à la gestion des investissements. Ils sont généralement exprimés en pourcentage de l’actif sous gestion et peuvent influencer significativement les rendements à long terme.

Frais d’arbitrage : Frais pour modifier l’allocation de vos actifs. En 2025, certains PER proposent des arbitrages gratuits ou à tarif réduit pour encourager les épargnants à ajuster régulièrement leurs investissements.

Frais de sortie : Appliqués lors du retrait des fonds. Ils peuvent être fixes ou proportionnels au montant retiré.

Frais de transfert : Pour déplacer votre PER vers un autre établissement. La loi PACTE a simplifié ces transferts, mais certains prestataires peuvent encore appliquer des frais.

Impact des frais sur les Rendements

Même de faibles frais peuvent avoir un impact significatif sur les rendements à long terme. Par exemple, des frais de gestion de 1% par an peuvent réduire le capital final de plusieurs milliers d'euros sur une période de 20 à 30 ans. Il est donc crucial de choisir un PER avec des frais compétitifs pour maximiser vos gains.

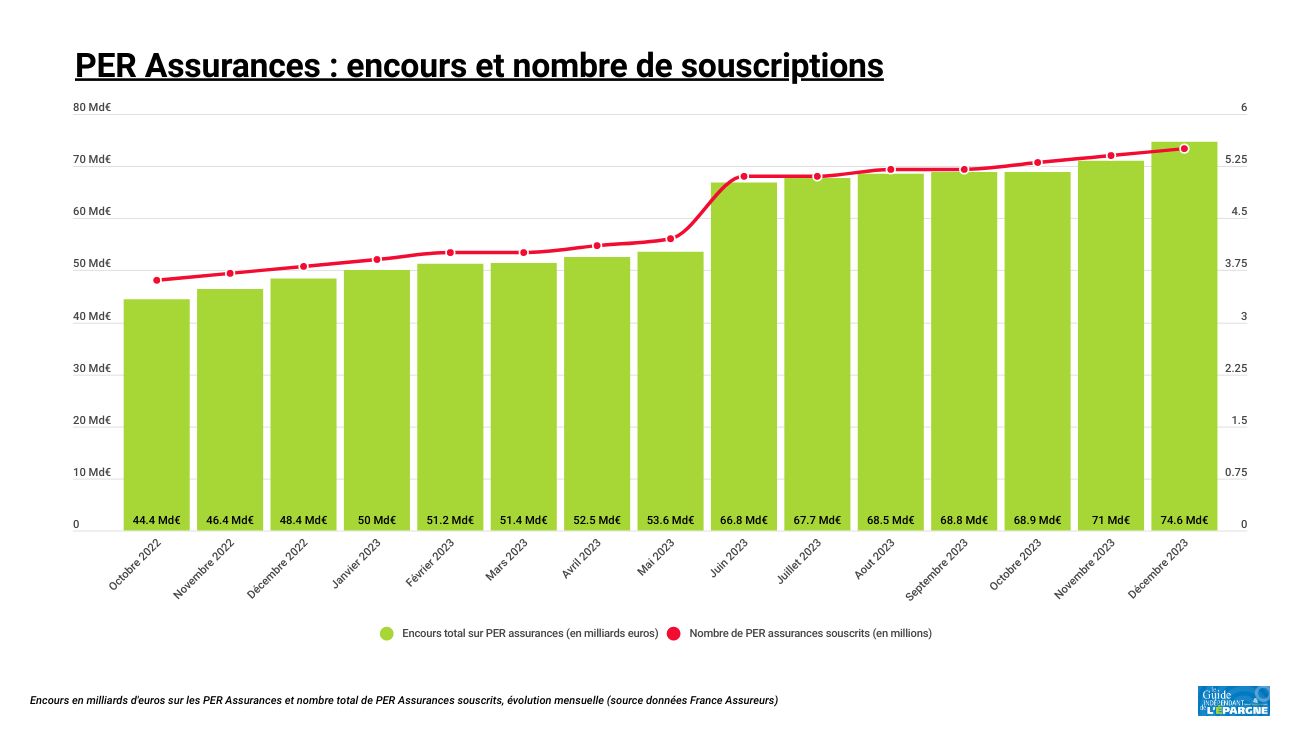

Évolution des rendements en 2024

En 2024, les rendements des PER ont été influencés par plusieurs facteurs économiques, y compris les taux d'intérêt, l'inflation et la performance des marchés financiers. Voici un aperçu des rendements moyens observés :

Fonds en Euros : Stables avec des rendements autour de 2-3%, offrant une sécurité appréciable dans un contexte économique incertain.

Unité de Compte (UC) : Performance moyenne de 5-7%, dépendant des choix d'actifs et de l'allocation d'actifs.

Fonds Thématiques et ESG : Rendements variés, généralement plus élevés en fonction des secteurs et de la gestion active.

Graphique de Performance

Facteurs influent sur les rendements

Allocation d'actifs : Une diversification adéquate peut améliorer les rendements et réduire les risques.

Durée d’investissement : Plus la période d’investissement est longue, plus l'effet de capitalisation est important.

Choix des fonds : Opter pour des fonds performants et bien gérés est essentiel pour optimiser les rendements.

Gestion des frais : Minimiser les frais permet de conserver une plus grande partie des gains générés.

Notre avis sur le PER

Le Plan d’Épargne Retraite (PER) demeure une option privilégiée pour préparer sereinement sa retraite en 2025. Avec ses avantages fiscaux, sa flexibilité et ses multiples options d’investissement, le PER s’adapte à divers profils d’épargnants. Cependant, il est essentiel de bien comprendre ses mécanismes et de choisir les stratégies d’investissement adaptées à votre situation personnelle. En comparant les offres et en optimisant les frais, vous pouvez maximiser les rendements de votre PER et assurer une retraite confortable.

En 2025, le PER continue d’évoluer pour offrir des solutions toujours plus performantes et adaptées aux attentes des épargnants. Investir dans un PER représente une étape clé pour assurer une retraite sereine et confortable, en bénéficiant des avantages fiscaux et des opportunités d’investissement offertes par ce dispositif.

Questions fréquentes

-

Peut-on transférer un PER vers un autre établissement ?

Oui, il est possible de transférer votre PER vers un autre établissement sans frais dans certaines conditions. Cela permet de bénéficier de meilleures offres ou de réduire les frais de gestion. La loi PACTE facilite ces transferts, mais il est important de vérifier les conditions spécifiques de votre contrat actuel et du nouveau prestataire.

-

Quels sont les impacts du PER sur les aides sociales ?

Les fonds du PER ne sont pas pris en compte pour le calcul des aides sociales, offrant ainsi une sécurité supplémentaire pour ceux qui bénéficient de telles aides. Cela signifie que votre épargne retraite n’affectera pas votre éligibilité aux prestations sociales, garantissant une protection financière optimale.

-

Peut-on combiner le PER avec d’autres produits d’épargne retraite ?

Oui, il est tout à fait possible de cumuler le PER avec d’autres dispositifs comme l’assurance vie ou le Plan Épargne Entreprise (PEE) pour diversifier vos sources de revenus à la retraite. Cette combinaison permet de bénéficier de différentes incitations fiscales et de répartir les risques d’investissement.