Assurance-vie : qu’est-ce qu’un fonds en euros ?

Découvrez tout sur les fonds en euros en 2025 : fonctionnement, rendement, avantages, inconvénients, fiscalité et alternatives.

Alexandre Plunian

Avec 1 985 milliards d’euros d’encours, l’assurance-vie est de loin le placement préféré des épargnants français. Et parmi les supports d’investissement que l’assurance-vie propose, le fonds en euros est celui que l’on retrouve le plus souvent.

Pourquoi ? Tout simplement parce qu’il offre sécurité, disponibilité et rendement modéré !

Qu’est-ce qu’un fonds en euros ?

Un fonds en euros est un support d’investissement à capital garanti que l’on retrouve au sein des contrats d’assurance-vie et de certains Plan d’Épargne Retraite (PER). L’avantage premier du fonds en euros est que les sommes déposées sur celui-ci sont garanties. Cette garantie en capital est offerte par l’assureur.

Un fonds en euros est principalement investi dans :

Pour la stabilité : 80% d’obligations (OAT d’État, obligations d’entreprises)

Pour le rendement : 10% d’immobilier (SCPI, OPCI, foncière cotée)

Pour dynamiser le placement : 10% d’actifs diversifiés (actions, private equity)

Les intérêts provenant du fonds en euros sont versés une fois par an.

Dans le cas où vous souhaiteriez récupérer votre capital, sachez que l’assureur garantit la liquidité du capital investi sur un fonds en euros. Cela offre la possibilité de récupérer rapidement ses fonds en cas de besoin.

Les meilleurs fonds euros du marché en 2025

Assurance-vie | Performance | Frais de gestion | Ticket d’entrée |

Ramify (🎁 1 an de frais de gestion offert) | De 10,02 à 10,51 % | De 0,9 à 1,3 % | Dès 1000 € |

De 5,80 à 9,80 % | De 0,25 % à 1,76 % | Dès 50 € | |

Goodvest (🎁 500€ offerts avec le code MEDIA24) | De 3 à 7 % | De 1,70% à 1,90% | Dès 300 € |

Les avantages et les inconvénients du fonds en euros

Maintenant que nous vous avons expliqué ce qu’était un fonds en euros, intéressons-nous aux avantages et inconvénients de ce type de support :

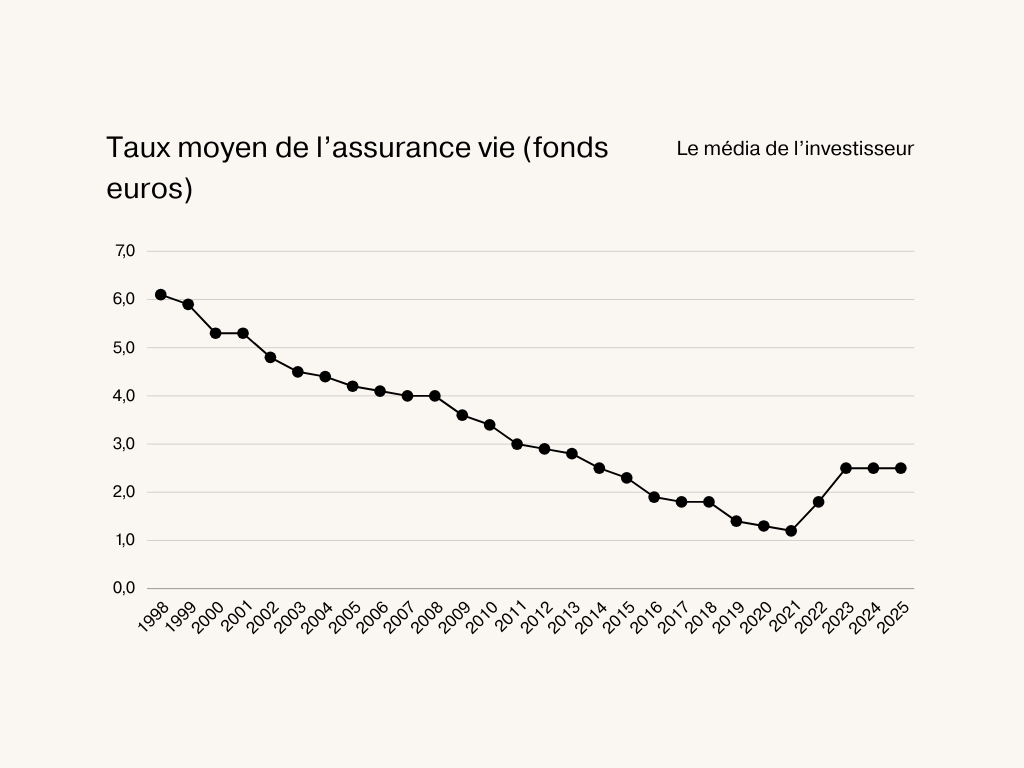

Le rendement

Malgré la baisse des taux, le fonds en euros reste généralement plus rémunérateur que le livret A. Le rendement moyen des fonds en euros au titre de l’année 2024 est de 2,50 %.

En 2025, le rendement moyen des fonds en euros devrait osciller également aux alentours des 2,50%.

Chaque début d’année, les assureurs qui proposent des contrats d’assurance-vie annoncent le taux du fonds euros versés l’année précédente. Contrairement à la bourse ou au crypto, le rendement proposé par les fonds en euros est relativement stable au fil des années.

Historiquement, le rendement moyen des fonds en euros n’a fait que baisser. Cela fait suite à la baisse des taux obligataires. Comme vous pouvez le constater sur le graphique ci-dessus, le taux moyen est légèrement remonté en 2022 suite au retour de l’inflation et à la remontée des taux obligataires.

La protection du capital

Un fonds en euros a la vocation à offrir une certaine protection du capital. En effet, de par sa faible volatilité et son rendement certain, il offre peu de risque. C’est l’actif idéal pour réduire le risque au sein de votre assurance-vie ou plus globalement, au sein de votre patrimoine dans sa globalité.

La diversification

La composition des fonds en euros permet de diversifier efficacement ses investissements ainsi que de limiter les risques. Notamment grâce aux obligations et aux emprunts de l’État.

Les obligations ne sont pas connues pour offrir la meilleure rentabilité du marché. C’est pour cette raison que les assureurs investissements, une part plus modeste, dans des actions, l’immobilier et le private equity.

L’investissement sur ces actifs est plus risqué, car ils sont plus volatils, mais ils permettent tout de même de faire fructifier davantage son épargne.

Le lien avec l’assurance (et ses avantages)

Le fonds en euros est le pilier de l’assurance-vie. Rappelons ses caractéristiques principales :

C’est une enveloppe fiscalement avantageuse et idéale pour préparer votre retraite, acquérir une résidence principale, financer un voyage ou optimiser votre succession. L'assurance-vie est pertinente à tous les âges et offre de nombreux avantages :

Flexibilité des versements

Fiscalité avantageuse après 8 ans

Transmission du patrimoine

Large choix de supports d’investissements

Disponibilité des fonds

Gestion pilotée possible

L’assurance-vie et le fonds en euros sont à privilégier pour un investissement à long terme. Ils conviennent parfaitement aux épargnants français à la recherche de rendement sécurisé en période d’incertitudes économiques.

Les risques

Comme tout placement, le fonds en euros dispose également de plusieurs inconvénients. Le premier étant le risque de perte en capital. Le second étant l’effet de la réglementation sur les rendements des fonds en euros, notamment la baisse des rendements à cause de la politique monétaire actuelle.

Le rendement inférieur à l’inflation

Bien que le fonds en euros apporte une certaine sécurité, il n’offre pas un rendement suffisant pour battre l’inflation. À long terme, le fonds en euros n’est pas suffisant pour valoriser votre épargne et limiter l’impact de l’inflation sur vos économies.

Pour espérer une rémunération plus importante, nous vous invitons à diversifier vos investissements

Le fonds en euros (et l’assurance-vie) ne doit pas être le pilier central de votre patrimoine. Il doit être vu comme une alternative au livret A classique et être utilisé pour placer son épargne sur un support d’investissement non risqué dans le cadre d’un patrimoine diversifié.

Bien évidemment, l’allocation de chaque classe d’actifs au sein d’un patrimoine est propre à chacun. L’allocation est à adapter à votre aversion au risque, objectifs et horizon d’investissement.

Combien rapport un fonds en euros en 2025 ?

En 2025, le fonds en euros devrait rapporter environ 2,5%. Après plusieurs années de baisse, le taux du fonds en euros est en légère augmentation depuis 2022.

Comment le rendement annuel des fonds euros est-il déterminé ?

Le rendement annuel d’un fonds en euros dépend de plusieurs facteurs, notamment la composition des actifs, la gestion de l’assureur, la réglementation en vigueur et les conditions économiques.

Voici une explication détaillée du processus permettant de déterminer le rendement versé aux épargnants chaque année.

1. La composition des actifs du fonds en euros

Un fonds en euros est un portefeuille diversifié d’actifs financiers géré par une compagnie d’assurance. Traditionnellement, il est composé de :

→ 80 % d’obligations d’État et d’entreprises

Obligations d’État (ex : OAT françaises)

Obligations d’entreprises notées bien (ex : corporate bonds de grandes sociétés)

Certaines obligations à haut rendement (high yield) pour améliorer la performance

→ 10 % d’immobilier

Investissements dans des Sociétés Civiles de Placement Immobilier (SCPI)

Fonds immobiliers OPCI (Organismes de Placement Collectif en Immobilier)

Actifs immobiliers détenus en direct (bureaux, commerces, logements)

→ 10 % d’actifs diversifiés

Actions cotées (dans une moindre mesure pour certains contrats)

Private equity (investissement dans des entreprises non cotées)

Infrastructure et dette privée

Les obligations offrent des flux de revenus réguliers et prévisibles, qui permettent aux assureurs de garantir la stabilité des rendements versés aux épargnants. En période de baisse des taux d’intérêt, les obligations anciennes avec des taux bas pèsent sur la performance. À l’inverse, lorsque les taux remontent (comme en 2023-2024), les nouvelles obligations achetées offrent de meilleurs rendements.

2. Le rendement brut du fonds en euros

Le rendement brut correspond aux revenus générés par les actifs du portefeuille. Il est composé de :

Coupons obligataires : Le principal moteur de rendement. Une obligation à 10 ans achetée avec un taux de 3 % rapporte 3 % d’intérêts annuels jusqu’à son échéance.

Loyers issus des investissements immobiliers : L’immobilier génère des revenus locatifs, qui sont redistribués aux assurés.

Dividendes des actions et autres actifs risqués : Certains fonds en euros détiennent des actions qui rapportent des dividendes.

Plus-values latentes : Lorsqu’un actif est vendu avec une plus-value, cela améliore le rendement du fonds.

3. Les frais de gestion et l’impact sur le rendement net

Les assureurs prélèvent des frais de gestion annuels sur les fonds en euros. Ceux-ci varient généralement entre 0,5 % et 1 %, ce qui réduit le rendement brut avant distribution aux assurés.

4. Le rôle des provisions : Réserves et participation aux bénéfices

Les compagnies d’assurance peuvent choisir de distribuer l’intégralité des rendements réalisés ou d’en mettre une partie en réserve :

→ Provision pour Participation aux Bénéfices (PPB)

C’est une réserve constituée par l’assureur pour lisser les rendements dans le temps.

Légalement, l’assureur doit redistribuer ces provisions aux épargnants dans un délai maximum de 8 ans.

En période de taux bas, cette provision peut être utilisée pour maintenir un rendement attractif.

→ Taux de redistribution aux assurés

Les assureurs sont tenus de reverser au moins 85 % des bénéfices réalisés sur les fonds en euros aux épargnants.

Certains assureurs distribuent plus que le minimum réglementaire pour attirer de nouveaux clients et se démarquer.

5. L’influence du contexte économique

Les obligations étant le principal moteur de performance des fonds en euros, l’évolution des taux d’intérêt joue un rôle important dans la rémunération :

Si les taux augmentent, les nouvelles obligations émises rapportent davantage, ce qui améliore progressivement le rendement des fonds en euros. Si les taux baissent, les obligations anciennes à faible rendement dominent le portefeuille, et le rendement baisse.

Depuis 2022, avec la remontée des taux de la Banque centrale européenne (BCE), les assureurs peuvent acquérir des obligations plus rémunératrices, ce qui est une bonne nouvelle pour les fonds en euros à moyen terme.

6. La politique commerciale des assureurs

Chaque assureur adopte une stratégie différente pour fixer le rendement de son fonds en euros. Certains privilégient :

Une distribution généreuse immédiate pour attirer de nouveaux clients (ex : fonds en euros boostés).

Une stratégie prudente en conservant des réserves pour assurer la stabilité des rendements futurs.

Exemple comparatif entre deux assureurs :

Assureur | Rendement brut | Frais de gestion | Part mise en réserve | Rendement net versé |

|---|---|---|---|---|

Assureur A | 3,8 % | 0,8 % | 0,3 % | 2,7 % |

Assureur B | 3,5 % | 0,6 % | 0,5 % | 2,4 % |

Le premier assureur distribue plus aux épargnants immédiatement, tandis que le second garde une réserve pour lisser ses rendements.

Pourquoi tous les fonds en euros ne rapportent-ils pas la même chose ?

Les différences de rendements entre fonds en euros s’expliquent par :

La composition du portefeuille : Certains fonds en euros incluent davantage d’immobilier et d’actions pour booster leur rendement.

Les frais de gestion : Plus ils sont bas, plus le rendement net est élevé

La politique de redistribution : Certains assureurs préfèrent conserver une part des gains pour stabiliser les rendements futurs.

Les différents types de fonds euros

Tous les fonds en euros ne fonctionnent pas de la même manière. Chacun présente des caractéristiques spécifiques en termes de sécurité, rendement et composition des actifs. Il existe deux catégories principales de fonds euros :

Le fonds en euros garanti (classique)

Quelle que soit l’évolution des marchés, vous ne pouvez pas perdre votre capital. C’est l’assurance qui prend en charge la gestion des risques. La majorité des actifs sont des obligations d’État (ex : OAT françaises) et des obligations d’entreprises bien notées. Certains contrats intègrent une petite part d’immobilier et d’actions, mais ces proportions restent faibles. En raison de cette composition, les rendements sont généralement inférieurs aux fonds en euros multi-supports, mais ils restent plus stables.

✅ Sécurité maximale : garantie en capital à 100 %

✅ Investissement principalement en obligations d’État et d’entreprises

✅ Effet cliquet (les gains annuels sont définitivement acquis)

✅ Accessible à tous les profils d’investisseurs

Le fonds en euros multi-supports (ou fonds en euros dynamique)

Contrairement au fonds en euros classique, le fonds en euros multi-supports peut ne pas garantir l’intégralité du capital. Ce type de fonds offre une plus grande diversification avec des actions cotées, de l’immobilier via SCPI ou encore de la dette privée pour améliorer le rendement. Grâce à cette diversification, le fonds en euros multi-supports offre généralement un rendement supérieur à la version classique.

✅ Une allocation d’actifs plus diversifiée (actions, immobilier, private equity..)

✅ Rendements souvent plus élevés

✅ Moins accessible aux investisseurs ultra-prudents

Quels sont les frais et la fiscalité ?

Les frais peuvent considérablement réduire la performance d’un fonds en euros. Voici les principaux frais que les épargnants doivent anticiper :

Les frais d’entrée (ou frais sur versement)

Ce sont les frais prélevés par l’assureur ou la banque à chaque dépôt d’argent sur votre contrat. Ils varient entre 0 % et 2 % selon les contrats et les assureurs.

De nombreux contrats en ligne proposent des frais d’entrée à 0 %, contrairement aux banques traditionnelles qui appliquent souvent des frais élevés.

Les frais de gestion

Ces frais sont prélevés annuellement par l’assureur pour la gestion du fonds en euros. Ils varient entre 0,3 % et 1 % par an, prélevés sur l’encours du contrat à l’instant T.

Comparez bien les frais de gestion entre les différents assureurs, car ils influencent fortement la rentabilité du contrat à long terme.

Les frais d’arbitrage

Ces frais s’appliquent lorsque vous transférez une partie de votre capital du fonds en euros vers des unités de compte (UC) ou inversement. Ils peuvent être fixes (10 à 50 € par arbitrage) ou proportionnels (0,5 % à 1 % du montant déplacé).

Astuce : Certains contrats proposent des arbitrages gratuits, notamment sur les assurances-vie en ligne.

Les frais de sortie

Ils s’appliquent si vous retirez votre épargne avant une certaine durée minimale imposée par le contrat. Ces frais sont rares sur les contrats d’assurance-vie classiques, mais sont présents sur certains fonds euros dynamiques.

La fiscalité des fonds en euros

L’un des grands avantages de l’assurance-vie et des fonds en euros est leur fiscalité avantageuse, notamment après 8 ans de détention.

La fiscalité en cas de retraits (rachats partiels ou totaux)

→ Avant 8 ans

Les gains sont soumis au Prélèvement Forfaitaire Unique (PFU) de 30 % (12,8 % d’impôt + 17,2 % de prélèvements sociaux). OU possibilité d’intégrer les gains à l’impôt sur le revenu (si votre tranche d’imposition est inférieure à 12,8 %).

→ Après 8 ans

Abattement fiscal annuel :

4 600 € d’abattement pour une personne seule.

9 200 € pour un couple marié/PACSé.

Taux réduit après abattement :

7,5 % d’impôt sur les gains après abattement + 17,2 % de prélèvements sociaux.

La fiscalité en cas de décès (transmission de l’assurance-vie)

L’assurance-vie permet une transmission avantageuse du capital :

→ Avant 70 ans

Chaque bénéficiaire reçoit 152 500 € exonérés d’impôt.

Au-delà, une taxation réduite de 20 % jusqu’à 700 000 €, puis 31,25 %.

→ Après 70 ans

Seuls les versements dépassant 30 500 € sont soumis aux droits de succession.

Les intérêts restent exonérés.

Notre avis et les alternatives au fonds en euros

Les fonds en euros restent une solution d’épargne intéressante, mais il faut bien choisir entre un fonds garanti et un fonds dynamique en fonction de son profil et de ses objectifs. Les assureurs cherchent de plus en plus à orienter les épargnants vers les fonds multi-supports, car ces derniers permettent d’obtenir des rendements plus attractifs tout en réduisant la dépendance sur les obligations d’État.

En 2025, le choix du bon fonds en euros dépendra de votre capacité à accepter une part de diversification tout en conservant une partie sécurisée de votre patrimoine. Pour maximiser son rendement, il peut être intéressant d’opter pour un fonds en euros performant, tout en diversifiant son épargne avec des unités de compte (UC), des actions ou des SCPI.

Questions fréquentes

-

Quel rendement pour les fonds euros en 2025 ?

Le rendement pour les fonds euros en 2025 est de 2,5 %.

-

Quel rendement pour 10.000 euros ?

Pour 10.000 euros, le rendement varie entre 2,5 % et 3 %. Soit entre 250 et 300 euros.

-

Quelles alternatives aux fonds euros ?

Les alternatives aux fonds euros sont : action, SCPI, per, ETF ou encore compte à terme.