Crédit immobilier en 2025 : quelle banque prête facilement ?

Crédit immobilier en 2025 : découvrez quelle banque prête facilement, comment obtenir un prêt sans apport et quel est le meilleur taux actuel.

Léa Walhin

Vous projetez d’obtenir un prêt immobilier en 2025 pour acheter votre résidence principale ou investir dans un bien locatif ? Vous vous interrogez sur la meilleure banque qui prête le plus facilement cette année ? À l’heure où les taux évoluent et où les établissements prêteurs (banque populaire, crédit agricole, société générale, crédit mutuel, etc.) durcissent leurs conditions, il est plus important que jamais de soigner votre dossier et de comprendre les critères d’octroi d’un crédit.

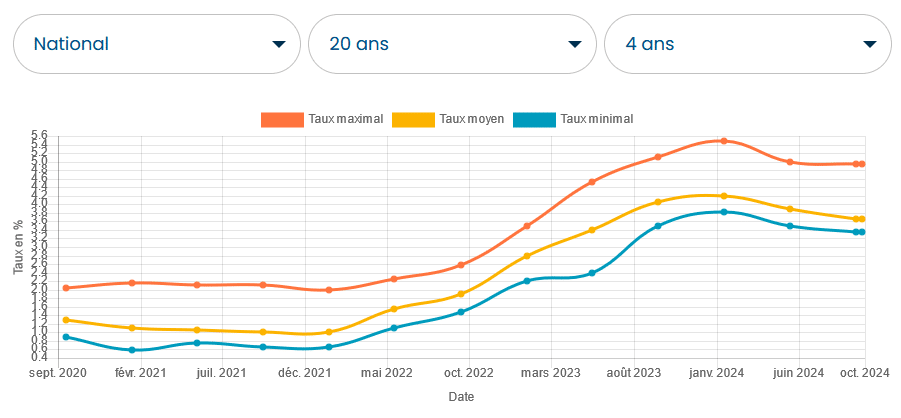

Dans cet article, nous vous offrons un panorama complet : vous découvrirez les meilleures stratégies pour obtenir un crédit immobilier (avec ou sans apport), un top 10 des meilleures banques en 2025, les taux immobiliers les plus avantageux ainsi qu’une analyse détaillée du baromètre des taux. Vous y trouverez également toutes les étapes pour simuler votre prêt, renégocier un crédit existant et sélectionner la banque qui propose le meilleur taux. Enfin, nous mettons à votre disposition des tableaux récapitulatifs, des graphiques illustrant l’évolution des taux et une FAQ pour répondre à toutes vos interrogations.

Le marché du crédit immobilier en 2025

En ce début d’année 2025, les taux de crédit immobilier continuent de fluctuer sous l’influence de la Banque Centrale Européenne (BCE), de l’inflation et du taux d’usure. Après la hausse constatée en 2024, on assiste maintenant à une relative stabilisation des taux, avec toutefois une légère baisse des taux sur certains profils emprunteurs.

• Taux moyen observé (toutes durées confondues) : environ 3,50 %

• Tendance : une possible baisse progressive, sous réserve de l’évolution économique et de la politique monétaire.

Voici un aperçu (indicatif) de l’évolution du taux moyen entre 2020 et 2024 :

Quelle banque prête facilement en 2025 ?

Vous cherchez un établissement prêteur plus souple ? En réalité, toutes les banques (banque populaire, crédit mutuel, crédit agricole, société générale, etc.) appliquent des règles strictes d’octroi afin de sécuriser leurs financements. Cependant, certaines structures – notamment les banques en ligne – proposent parfois des offres et conditions plus flexibles.

1. Banques traditionnelles

Crédit agricole, Société Générale, Banque Populaire, Crédit Mutuel :

🟢 Avantages : Relation de proximité, conseiller dédié, suivi personnalisé.

🔴 Inconvénients : Frais de tenue de compte parfois plus élevés, moins de réactivité en ligne.

2. Banques en ligne

Boursorama, Hello bank!, Fortuneo, etc. :

🟢 Avantages : Frais réduits, process digital, offre compétitive sur les taux d’intérêt.

🔴 Inconvénients : Relation purement à distance, besoin d’être à l’aise avec les outils numériques.

3. Banques privées

🟢 Avantages : Pour les patrimoines élevés, possibilité de bénéficier de conditions et de taux privilégiés.

🔴 Inconvénients : Exigence de stabilité financière et de revenus importants.

Top 10 des meilleures banques 2025 pour un crédit immobilier

Voici le TOP 10 des meilleures banques 2025 pour un crédit immobilier :

Position | Nom de la banque | Taux d’intérêt |

|---|---|---|

1 | BNP Paribas | 1,2 % |

2 | 1,4 % | |

3 | Monabanq | 1,5 % |

4 | LCL | 1,6 % |

5 | HSBC | 1,9 % |

6 | Caisse d’Épargne | 2,0 % |

7 | CIC | 2,1 % |

8 | Banque Populaire | 2,2 % |

9 | 2,3 % | |

10 | La Banque Postale | 2,5 % |

Découvrez Amarris

Lorsqu’on investit dans l’immobilier, la gestion comptable peut vite devenir un casse-tête. C’est là qu’intervient Amarris Immo, une plateforme spécialisée dans l’accompagnement des investisseurs immobiliers.

Avec Amarris Immo, vous bénéficiez d’un suivi comptable sur mesure, adapté aux spécificités de votre investissement : LMNP, SCI, location meublée, etc. Leur équipe d’experts vous aide à optimiser votre fiscalité et à gérer sereinement vos obligations comptables.

Comment obtenir un prêt immobilier sans apport ?

Un prêt immobilier sans apport (financé à 100 % ou même à 110% en tenant compte des frais de notaire) n’est pas impossible, mais nécessite de convaincre la banque que votre situation financière et votre stabilité professionnelle sont excellentes.

Pour obtenir un prêt immobilier sans apport :

➤ Mettez en avant un salaire stable (CDI, fonctionnaire, profession libérale établie) et une bonne gestion de compte (pas de découvert, pas de crédit conso non remboursé).

➤ Montrez que votre taux d’endettement reste sous les 35 %.

➤ Expliquez pourquoi vous n’avez pas d’apport personnel (ex. investissement dans une autre opération, épargne placée à long terme, etc.).

➤ Ciblez les banques qui proposent ce type de financement. Certaines enseignes acceptent de financer un projet à 110% si le dossier est jugé fiable.

Quels sont les meilleurs taux immobiliers en 2025 ?

Le meilleur taux immobilier en 2025 dépend de :

Votre profil emprunteur (revenus, stabilité, apport, historique bancaire).

La politique de chaque banque et son baromètre des taux interne.

Les objectifs commerciaux de l’établissement (période de promotion, offre spéciale).

En 2025, les taux immobiliers oscillent généralement autour de 3,49% pour des prêts sur 20 ans, tandis que pour des prêts sur 25 ans il est de 3,58%, selon la situation macroéconomique. Cette fluctuation renforce la nécessité de bien maîtriser les mécanismes de calcul des intérêts liés à votre emprunt.

Tableau comparatif indicatif des taux en 2025

Durée du prêt | Taux moyen (approx.) | Taux mini (meilleurs dossiers) |

15 ans | 2,89 % | 2,79 % |

20 ans | 3,49 % | 3,39 % |

25 ans | 3,58 % | 3,48 % |

Comment simuler un prêt immobilier ?

Avant même de démarcher une banque, il est recommandé de simuler un prêt immobilier.

Simulation en ligne

De nombreux sites et outils (simulateur de crédit) permettent d’estimer :

Votre capacité d’emprunt (en fonction de votre revenu net, de votre endettement actuel, etc.).

Vos mensualités de prêt (assurance incluse ou non).

Le coût total du crédit (intérêts + assurance + frais de dossier).

Prise en compte des frais de notaire

À ne pas oublier pour calculer le montant global de l’opération.

Si vous financez à 110%, ces frais devront être intégrés directement dans le crédit immobilier.

Validation auprès d’un courtier

Un courtier peut affiner la simulation et vous orienter vers la banque la plus à même de répondre à votre projet.

📌 Répartition typique des mensualités :

Intérêts : ~60 % au début du prêt

Assurance : ~10-15 %

Capital remboursé : ~25-30 % (part qui augmente avec le temps)

Quels critères pour obtenir un prêt immobilier ?

Les critères d’octroi d’un prêt immobilier diffèrent légèrement d’un établissement bancaire à l’autre, mais certains sont incontournables :

➡️ Situation professionnelle

CDI, fonction publique, indépendants avec 2-3 ans d’activité stable.

➡️ Stabilité financière

Absence d’incidents bancaires, épargne régulière, apport conseillé mais pas toujours indispensable.

➡️ Dossier de prêt bien préparé

Justificatifs de salaire, relevés de compte, etc.

Explication détaillée de votre projet (résidence principale, investissement locatif).

➡️ Endettement

Ne pas dépasser 35 % (assurance incluse).

Regrouper ou rembourser d’autres crédits si besoin.

➡️ Âge et état de santé

Influencent l’assurance emprunteur et la durée possible du prêt.

➡️ Garantie

Hypothèque, caution, voire garantie d’un tiers, selon le projet et le montant emprunté.

Comment renégocier son prêt immobilier ?

Avec la variation des taux de crédit immobilier, il peut être judicieux de renégocier son prêt immobilier contracté il y a quelques années.

Action | Description |

|---|---|

| Si les conditions d’emprunt ont baissé, contactez votre banque actuelle pour obtenir un taux plus avantageux et réduire le coût total de votre crédit. |

| Si votre banque refuse d’améliorer les conditions de votre prêt, comparez et contactez d’autres organismes de crédit susceptibles de racheter votre prêt et de proposer un taux plus intéressant. |

| Avant de procéder, évaluez les pénalités de remboursement anticipé (généralement plafonnées à 3% du capital restant dû) ainsi que les éventuels frais de dossier ou autres coûts liés au rachat ou à la renégociation. |

Notre avis sur les crédits immobiliers en 2025

En 2025, obtenir un prêt immobilier reste possible, à condition de bien comprendre les mécanismes qui régissent l’octroi de financement. Les banques traditionnelles (Crédit Agricole, Société Générale, Banque Populaire, Crédit Mutuel) conservent un certain attrait pour les emprunteurs souhaitant un accompagnement personnalisé, tandis que les banques en ligne se démarquent par des taux généralement compétitifs et une gestion digitale.

En définitive, la clé pour réussir votre projet immobilier en 2025 est de bien préparer votre demande, d’anticiper les évolutions de taux via le baromètre des taux, et de comparer les offres afin de trouver la banque qui propose le meilleur taux pour votre profil. Que vous cherchiez la banque prête facilement ou la plus à même de vous financer à 110%, la réussite de votre projet repose sur la qualité de votre dossier et la pertinence de vos négociations. Bonne recherche et bonne réussite dans vos projets immobiliers !

Questions fréquentes

-

Comment financer à 110% son prêt immobilier ?

Certaines banques qui proposent un financement intégral (bien + frais de notaire) exigent un dossier très solide et un endettement maîtrisé. Présentez votre situation financière en détail et pensez à mettre en avant votre stabilité professionnelle.

-

Est-il possible d’obtenir un prêt immobilier sans CDI ?

Oui, sous conditions. Les profils en CDD, freelances ou entrepreneurs peuvent emprunter à condition de prouver des revenus stables sur plusieurs années et un historique bancaire sain (pas de découverts, endettement raisonnable).

-

Quelle est la différence entre renégocier et racheter son crédit ?

- Renégocier : vous restez dans la même banque et tentez d’obtenir un taux plus avantageux.

- Racheter : vous faites appel à un nouvel établissement prêteur qui solde votre ancien prêt et vous propose un nouveau crédit à un taux potentiellement plus bas.